Alors que l’économie américaine accumule les indicateurs encourageants, l’inflation se fait toujours attendre et divise la Fed sur une hausse des taux qui devrait être imminente. En Europe, signaux positifs et négatifs se succèdent. C’est dans ce contexte que nous vous proposons notre analyse Forex de la paire euro dollar.

Les signes encourageants de l’économie américaine qui peine pourtant à renouer avec l’inflation

Aux États-Unis, la Réserve fédérale (Fed) d’Atlanta a indiqué que l’économie américaine devrait enregistrer une croissance de 2,7 % en rythme annualisé au troisième trimestre grâce aux secteurs de la consommation et de la construction. En outre, l’activité manufacturière s’est nettement améliorée au mois de septembre. En effet, l’indice ISM manufacturier est ressorti ce lundi en hausse de 2 points au mois de septembre à 60,8.

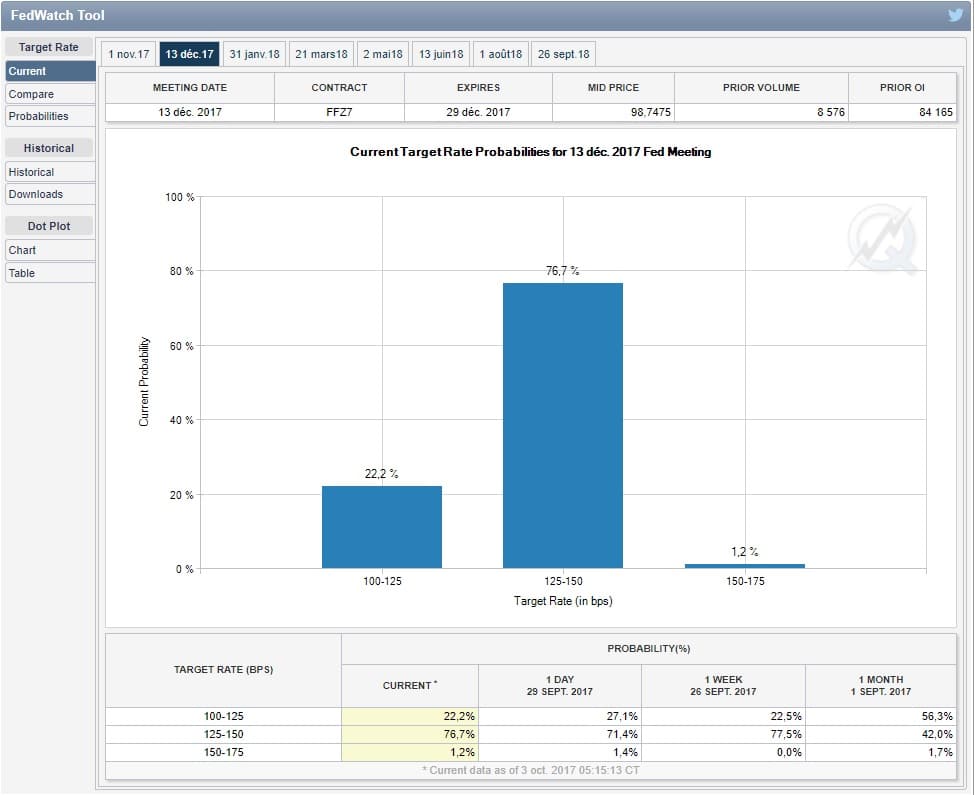

Au moment où nous écrivons ces lignes, le dollar américain profite des anticipations de hausse des taux de la Réserve fédérale (Fed). Pour l’heure, les probabilités d’une hausse des taux en décembre sont de 76,7 %. Néanmoins, nous remarquons que tous les membres de la Fed ne sont pas en faveur d’un resserrement des conditions monétaires. Et pour cause, Neel Kashkari, président de la Fed de Minneapolis, a préconisé d’attendre une remontée de l’inflation pour relever les taux. En somme, nous estimons que la croissance du deuxième et troisième trimestre corrigera la performance du premier trimestre. D’une manière générale, l’emploi est dynamique mais les salaires ne progressent pas au même rythme. C’est pourquoi, l’inflation reste contenue à ce stade du cycle.

source : CME group

Zone euro : une situation en demi-teinte

En zone euro, l’indice PMI manufacturier est ressorti inférieur aux attentes à 58,1 points au mois de septembre. De son côté, l’indice des prix à la production s’est amélioré de 2,5 % (en rythme annualisé) au mois d’août. Concernant la Banque centrale européenne (BCE), Peter Praet, chef économiste de l’institution, a estimé que les conditions de marché actuelles pourraient encourager la BCE à prolonger son programme de rachats d’actifs.

Toutefois, les membres « Hawkish » de l’institution de Francfort indiquent que le prolongement du Quantive Easing (QE) aura peu d’impact sur l’économie car la BCE a déjà acquis plus de 2 000 milliards d’euros d’obligations.

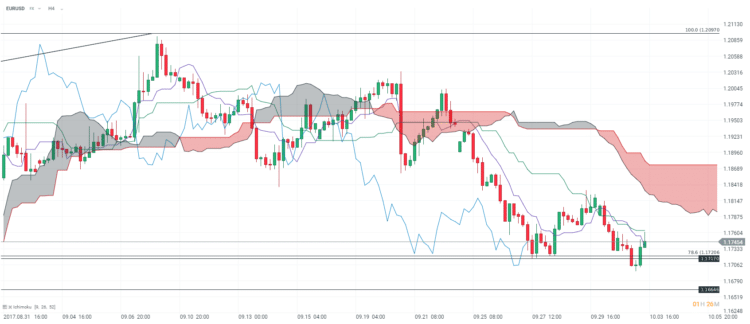

Analyse technique de l’euro dollar

La paire EURUSD a corrigé ces dernières séances mais cela s’explique principalement par l’appréciation du dollar américain. Les détails sur les possibles changements de politique monétaire de la BCE auront toujours un impact important sur l’euro. À l’image de la Réserve fédérale, la Banque centrale européenne devrait prochainement adopter une tonalité plus restrictive à l’égard de sa politique monétaire, bien qu’elle souhaite poursuivre son QE en 2018.

Représentation technique de la paire EURUSD, en D1 – Source xStation 5

Tendance baissière pour l’euro dollar

D’un point de vue technique, la paire EURUSD évolue en tendance baissière en unité de temps journalière. En effet, nous observons sur le premier graphique que les prix sont capés par les moyennes mobiles à 7 et 21 périodes depuis plusieurs jours. Concernant le RSI, l’oscillateur fluctue sous sa zone de neutralité autour de 39 points. En dépit des fortes velléités baissières, nous notons que les prix restent soutenus par le support des 78,6 % des retracements de Fibonacci à 1,1720 $ pour 1 €.

Représentation technique de la paire EURUSD, en H4– Source xStation 5

En unité de temps quatre heures (H4), la toile de fond est baissière depuis la trente-neuvième (39) semaine. Et pour cause, les prix sont capés par le nuage Kumo, la Tenkan (courbe mauve) et la Kijun (courbe verte). Par ailleurs, la Lagging-Span (courbe bleue) est orientée à la baisse et fluctue sous les prix depuis bientôt trois semaines. Dans ce contexte, nous avons un biais vendeur sur la paire EURUSD et pensons qu’elle pourrait retrouver le seuil des 1,15 $ pour 1 € au quatrième trimestre.

Pour 2018, nous tablons sur une progression de la paire à 1,19 $ pour 1 € en raison des solides indicateurs économiques en zone euro et des velléités acheteuses sur l’euro.

Kalil DJEBALI

Analyste marchés XTB France

Les CFD et Options sont des instruments financiers présentant des risques élevés qui peuvent entraîner des pertes en capital supérieures à votre investissement initial. Ils nécessitent un bon niveau de connaissance et d’expérience en matière financière et s’adressent à une clientèle avertie du risque inhérent. Les CFD et Options proposés par XTB sont des instruments financiers négociés de gré à gré, directement avec XTB. Selon le type de compte utilisé, le risque de perte en capital peut être supérieur au montant investi. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi.

X-Trade Brokers DM S.A. fournit uniquement un service d’exécution d’ordre. L’ensemble des informations, analyses et formations dispensés sont fournis à titre indicatif et ne doivent pas être interprétés comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. X-Trade Brokers ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD ou options, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées.

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.