C’est lors des fortes périodes de volatilité, comme celles que l’on peut constater en ce moment sur les marchés financiers, que de nombreux traders font faillite (ou du moins qu’ils voient s’envoler leurs performances accumulées pendant de nombreux mois). Si les marchés volatils sont sources d’opportunités en trading, ils sont aussi le premier facteur qui pousse les traders à l’erreur.

Voyons dans cet article les erreurs des traders dans des conditions de marché volatiles et comment de nouvelles technologies peuvent préserver les capitaux des investisseurs, dans le cas où ils auraient décidé de suivre les stratégies de traders performants par exemple.

Trading : les principales erreurs commises dans un marché volatil

Quand les marchés financiers sont dans une tendance claire et nette pendant plusieurs mois, de nombreux traders arrivent à gagner en Bourse. Il est, en effet, plus simple de respecter la règle numéro 1 en trading – « suivre la tendance » – quand celle-ci est facile à identifier et à suivre. Dans un marché en tendance, les erreurs de trading peuvent être pardonnées et laisser souvent la place à un gain au moment de déboucler un trade.

Quand les marchés deviennent volatils et incertains, il n’est plus possible de commettre la moindre erreur sans qu’elle n’aboutisse à une perte.

Dans un marché volatil, un money management mal paramétré, ou encore un stop loss trop serré, va systématiquement amener le trader à enchaîner des pertes. Dans un tel contexte de pertes récurrentes, le trader va rapidement se retrouver dans une situation de stress. Une situation qui pousse parfois les traders à abandonner leurs règles de gestion du risque voire même l’utilisation d’un stop loss.

C’est dans ce scénario que les choses dérapent et finissent par causer des pertes importantes, si ce n’est pas la ruine de certains traders. Et la ruine de certains traders peut entraîner celle de nombreux investisseurs dans le cas des traders à la tête d’un fonds spéculatif.

Les indicateurs techniques mesurant la volatilité

Il n’est pas toujours facile d’identifier un changement des conditions de marchés. Parfois, un trader ayant la « tête dans le guidon » va continuer à suivre rigoureusement sa stratégie sans s’apercevoir que la volatilité a évolué et qu’il devient indispensable de mettre à jour son money management.

Pour éviter d’arriver dans une telle situation, il existe des indicateurs techniques que chaque trader devrait prendre le temps de surveiller de temps en temps.

Les bandes de Bollinger

Source : TradingView

L’ADR : Average Daily Range

Source : TradingView

Ces deux indicateurs ont en commun de mesurer la volatilité d’un actif. Certaines plateformes permettent de programmer des alertes sur ces indicateurs afin de ne pas être obligé de suivre leurs évolutions chaque jour.

Néanmoins, le trading reste une activité difficile et risquée, même avec l’aide d’indicateurs techniques mesurant les changements de volatilité.

L’avantage d’investir sur une stratégie plutôt que de trader

Ce n’est pas une surprise d’apprendre qu’en trading actif, il y a une plus grande proportion de perdants que de gagnants. Selon les statistiques de l’AMF et des courtiers européens qui ont l’obligation de divulguer le pourcentage de traders perdants, ce n’est pas moins de 70 % à 80 % de traders particuliers qui sont perdants.

En partant de ce constat statistique indiscutable, il peut être judicieux de faire le choix de confier son argent aux 20 % à 30 % des meilleurs traders qui arrivent à générer de belles performances.

C’est notamment de cette idée qu’est né le trading social ou le copy trading.

Cependant, il reste un point problématique. Sur le long terme, une grande majorité des traders, même les meilleurs, finissent tôt ou tard par commettre une erreur qui peut coûter très cher aux investisseurs qui ont décidé de suivre leur stratégie.

Au niveau professionnel, on retrouve le même problème avec des Hedge Funds, qui après avoir réalisé de bonnes performances pendant des années, se retrouvent finalement à perdre la totalité des capitaux qu’ils ont en gestion.

C’est là que l’algorithme de Darwinex peut être vraiment utile, car il permet d’effacer ou de diluer ce risque. De la création de cet algorithme sont nés les Darwin, des produits financiers qui suivent des stratégies de trading avec un risque mesuré.

Le fonctionnement de l’algorithme Darwinex

Il n’est pas rare de trouver des traders qui ont vraiment du talent. Cependant, comme nous l’expliquions précédemment, même les plus talentueux traders finissent souvent par faire des erreurs qui peuvent entraîner de lourdes pertes. C’est notamment le cas quand les traders sont pris par surprise lors d’un changement des conditions de marché.

C’est à la suite de ce constat que Darwinex a décidé de développer un algorithme qui va venir filtrer les trades des stratégies les plus performantes.

L’objectif est d’assurer aux investisseurs qui copient des traders talentueux de ne pas subir les erreurs potentielles qu’un trader en situation de stress pourrait commettre.

Pour mieux comprendre, voici un exemple.

En tant qu’investisseur, vous avez alloué 2 000 euros sur la stratégie d’un trader performant. Or, ce trader décide spontanément d’augmenter la taille de ses positions et d’utiliser plus d’effet de levier que d’habitude pour récupérer des pertes passées.

Il s’agit typiquement de l’une des plus grosses erreurs de gestion du risque !

Dans une telle situation, et grâce à l’algorithme de Darwinex, votre investissement ne subira pas la prise de risque excessive que le trader a choisi de prendre sans raison valable sur son compte de Trading.

Sans le filtre appliqué par Darwinex, vous pourriez être emporté par la folie passagère du trader, et perdre, vous aussi, des sommes très importantes.

Comment les capitaux des Darwin sont-ils protégés ?

Au-delà du risque dilué sur une stratégie en particulier avec l’aide de l’algorithme de Darwinex, Darwinex permet d’investir sur plusieurs stratégies de trading.

Comme le dit le célèbre adage – ne pas placer tous ces œufs dans le même panier, un investisseur peut décider d’allouer des fonds sur 2, 3 ou même 4 stratégies. Nous allons justement conclure cet article sur un exemple concret de plusieurs stratégies combinées.

De plus, les fonds des investisseurs sont protégés à hauteur de 100 000 euros contre une éventuelle faillite de Darwinex, ainsi l’environnement d’investissement est encore plus sécurisé.

Ce que propose Darwinex est ce qui se rapproche le plus d’un investissement dans un fonds spéculatif avec des garanties et une régulation irréprochable. Tout en étant un moyen pour les investisseurs actifs ou les traders de pouvoir confier des capitaux à des traders performants.

L’exemple de stratégies de trading

Voici donc des exemples de stratégies de trading.

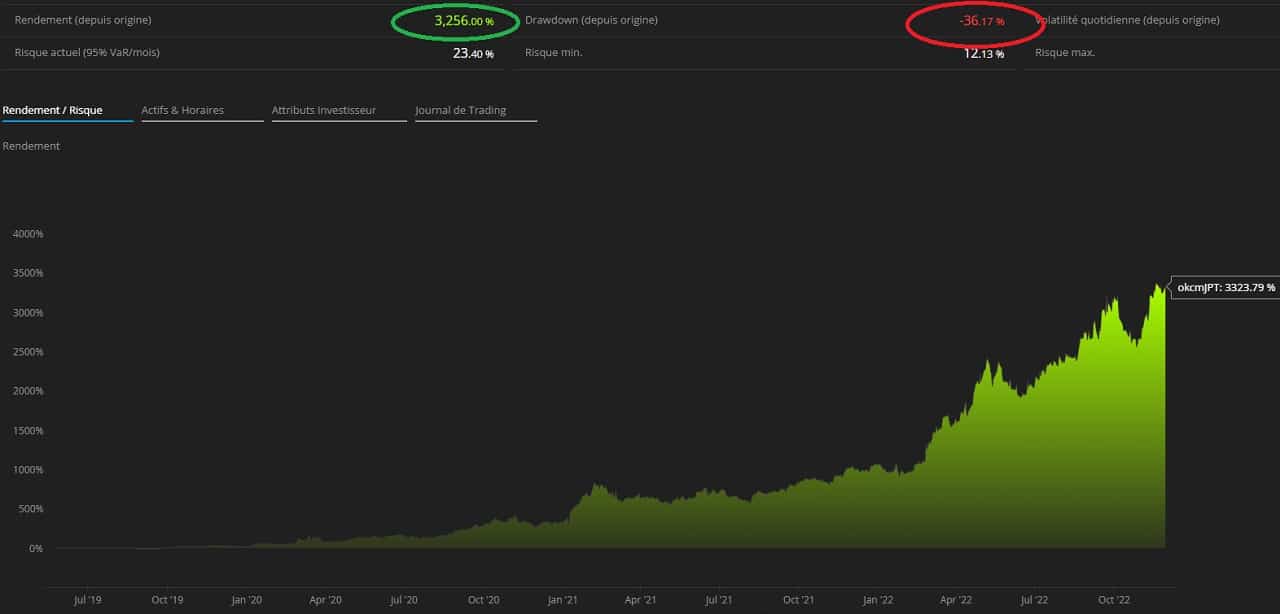

Le graphique vert correspond à la performance d’une stratégie de trading brut, alors que le graphique rose correspond au résultat d’un backtest simulant le rendement d’un investissement de 10 000 euros sur le Darwin répliquant la stratégie de trading brut.

La performance du Darwin est plus faible car une meilleure gestion du risque a été appliquée après l’application de l’algorithme de Darwinex.

Stratégie de trading Brut

Source : Darwinex

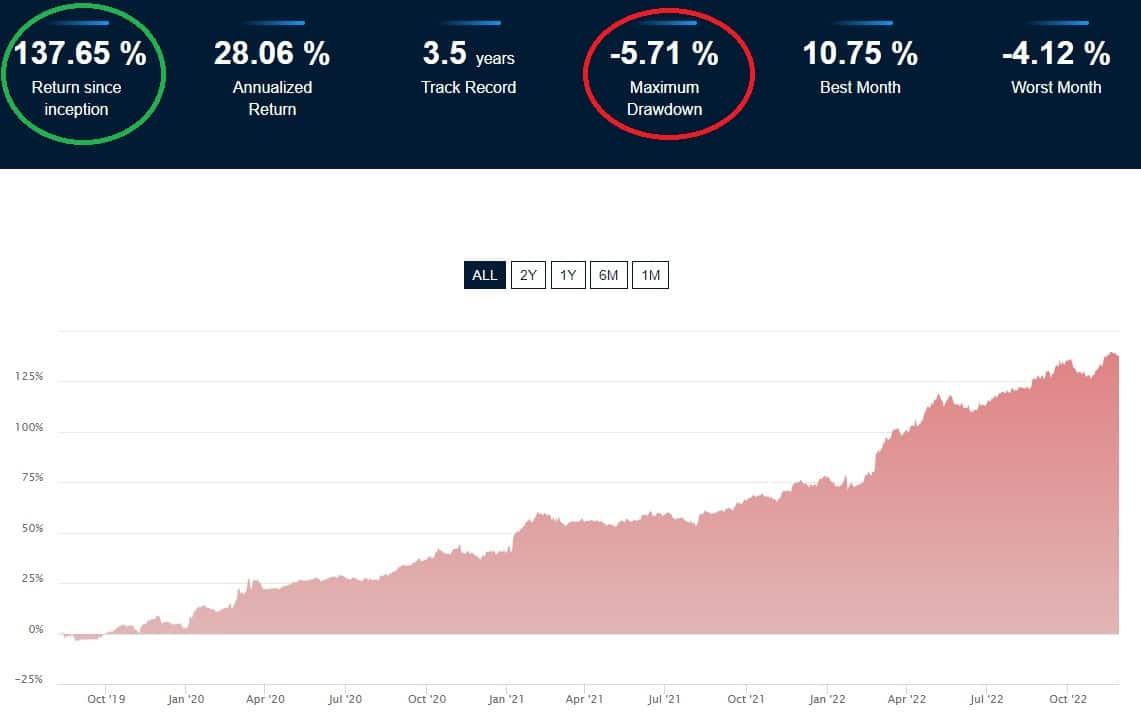

Rendement d’un investissement après application de l’algorithme Darwinex

Source : Darwinex

Darwinex gère le risque de vos investissements indépendamment des actions du trader. Ainsi, l’algorithme vous protège du risque individuel associé aux mauvaises décisions du trader et garantit une VaR cible maximale mensuelle (95 %).

Ainsi, alors que la stratégie du trader affiche un drawdown maximum de – 36,17 % (graphique vert), l’investisseur lui n’aurait subi qu’un drawdown maximum de – 5,71 % (graphique rose). Il s’agit alors d’un risque divisé par 6.

Bien sûr, la performance sera elle aussi bien moindre. Malgré tout, il vaut mieux obtenir un rendement de 137 % avec un risque contrôlé, plutôt qu’une performance astronomique avec un risque démesuré.

Dans le deuxième exemple ci-dessous, ce sont trois stratégies qui sont combinées afin d’offrir un résultat optimisé.

Source : Darwinex

Ce n’est pas nécessairement la performance qui est meilleure, mais surtout le risque qui est moindre puisqu’il est partagé entre 3 stratégies de trading.

Ainsi, au-delà du filtre sur la gestion du risque appliqué par Darwinex, la diversification permettra à un investisseur de générer des profits plus régulièrement.

Article sponsorisé

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.