La liquidité est un des paramètres essentiels à prendre en compte au moment de se positionner sur un titre. Mais de quoi s’agit-il exactement ? Pourquoi tenir compte de cet aspect avant d’investir sur un actif ? Quelles sont les valeurs les plus liquides et les moins liquides ? Quels impacts cela a-t-il dans le carnet d’ordres ? Découvrez tout ce qu’il faut savoir sur la liquidité avant d’investir en Bourse.

Qu’est-ce que la liquidité ?

L’efficience des marchés est un concept théorique qui repose sur plusieurs conditions qui, lorsqu’elles sont réunies, permet de tendre vers cet idéal. Et une de ces conditions est la présence d’un niveau suffisamment élevé de liquidité.

Un marché liquide se caractérise par l’absence de contraintes, ou a minima leur diminution drastique, lorsqu’un intervenant souhaite acheter ou vendre un actif. Cela peut se décider par exemple lorsque les frais de transaction et les taxes deviennent si faibles que les intervenants ne sont plus gênés par leur présence. Cela peut également se constater lorsqu’il y a suffisamment de contreparties actives en face de notre demande ou offre. Concrètement, un marché liquide est un marché sur lequel vous êtes assuré de « réaliser » votre transaction rapidement, simplement et facilement.

Pourquoi tenir compte de la liquidité avant d’investir en Bourse ?

Il existe un postulat simplificateur couramment usité qui stipule que la bourse est le marché le plus liquide tandis que le marché immobilier l’est beaucoup moins. Et cela est vrai dans l’immense majorité des cas, puisqu’il est de nos jours rendu possible d’acheter ou de vendre d’un simple clic et en une fraction de seconde des titres en bourse, alors que l’achat ou la vente d’un bien immobilier va prendre inévitablement du temps, ne serait-ce que pour organiser les visites.

Or, il existe quelques exceptions à cette règle car, en réalité, tout dépend du type d’actif réellement traité, de sa catégorie, de sa géographie, de l’instrument employé, et même de la période en cours. Par exemple, lorsque l’on est au prix, acheter ou vendre un appartement avec vue sur mer dans une station balnéaire recherchée peut se faire sans difficulté, et ce parfois dans l’heure dès la première visite, tandis qu’intervenir sur une toute petite valeur sur le compartiment C d’Euronext pourrait ne pas se concrétiser avant plusieurs heures, voire dans certains cas plusieurs jours. Il existe donc des cas, certes rares, dans lesquels des appartements changent de main plus rapidement, plus simplement et quasiment plus facilement que des titres.

Au-delà de ces exceptions, la liquidité en bourse est donc la plupart du temps présente sans difficulté sur la plupart des actifs, notamment les valeurs du compartiment A, capitalisations supérieures à 1 milliard d’euros, et B, celles supérieures à 150 millions.

Exemple d’une action liquide et d’une action non liquide

La liquidité n’est donc jamais absolue, c’est une notion qui dépend des conditions du moment. À l’image du niveau de passage dans une rue commerçante ou de la foule dans une galerie marchande qui est un bon indicateur pour les commerçants sur l’état de l’intérêt des clients potentiels, la liquidité d’un marché reflète le volume des investisseurs intéressés sur un actif.

En ce moment les valeurs du luxe comme LVMH, L’Oréal ou Hermès, qui à elles seules pèsent plus d’un tiers dans la pondération du CAC 40, sont des valeurs extrêmement liquides sur lesquelles un ordre passé au marché ne posera aucun souci pour un particulier.

Exemple d’une action liquide : LVMH

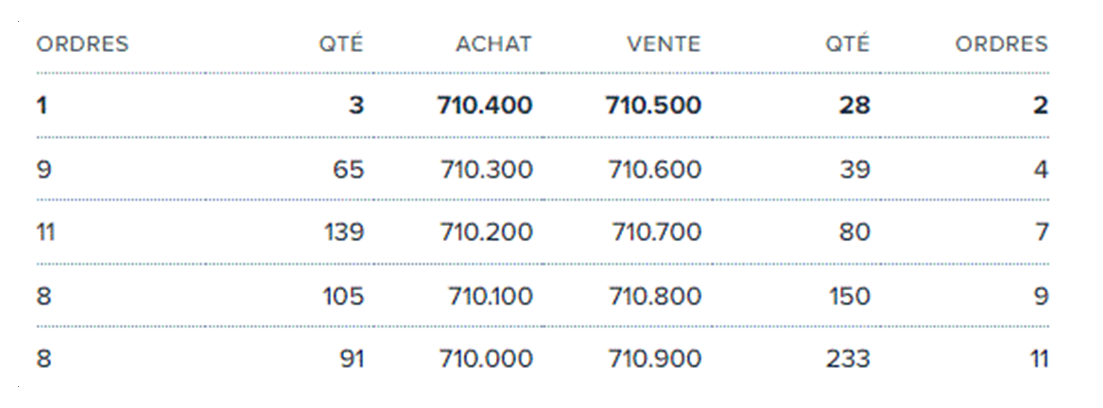

Prenons par exemple une photo du carnet d’ordre de LVMH durant la matinée du 13 décembre 2021, nous voyons :

Donc, à cet instant si nous souhaitions réaliser un achat nous trouverions deux contreparties à la vente offrant 28 titres à 710,50 euros, soit une disponibilité immédiate au meilleur prix d’environ 20 000 euros (28 x 710,50 = 19 894 euros pour être exact).

Et si d’aventure notre ligne d’achat était d’un montant plus grand, le marché serait capable à cet instant d’absorber ( 28 x 710,50 ) + ( 39 x 710,60 ) + ( 80 x 710,70 ) + ( 150 x 710,80 ) + ( 233 x 710,90 ) = 376 723,10 euros sur une profondeur standard de 5 et un pas de cotation de seulement 10 centimes. Cela signifie que le marché absorberait plus de 300 kilo-euros avec un décalage de seulement 40 centimes pour une cotation de plus de 710 euros, soit 0,06 % d’impact sur les cours, ce qui est insignifiant.

Mais la profondeur ne s’arrêtant pas à 5, il reste possible de passer un ordre bien plus grand, il suffit alors pour nous d’accepter de dégrader légèrement notre prix de revient moyen. Et si la vitesse d’exécution n’est pas notre priorité, alors en prenant légèrement notre temps un tel ordre de 300 kilo-euros voire plus, pourrait être passé tranquillement en plusieurs fois afin de rester coller aux meilleures offres. En effet, la dynamique des carnets liquides nous assure de voir continuellement de nouvelles offres apparaître, ce qui évite de devoir obligatoirement travailler un carnet verticalement sur sa profondeur, mais également horizontalement avec le temps qui passe. Ainsi, sur LVMH, une ligne de quelques millions d’euros, tout en restant sur une profondeur restreinte, peut passer sans trop de difficulté, généralement en quelques dizaines de secondes, quelques minutes au pire.

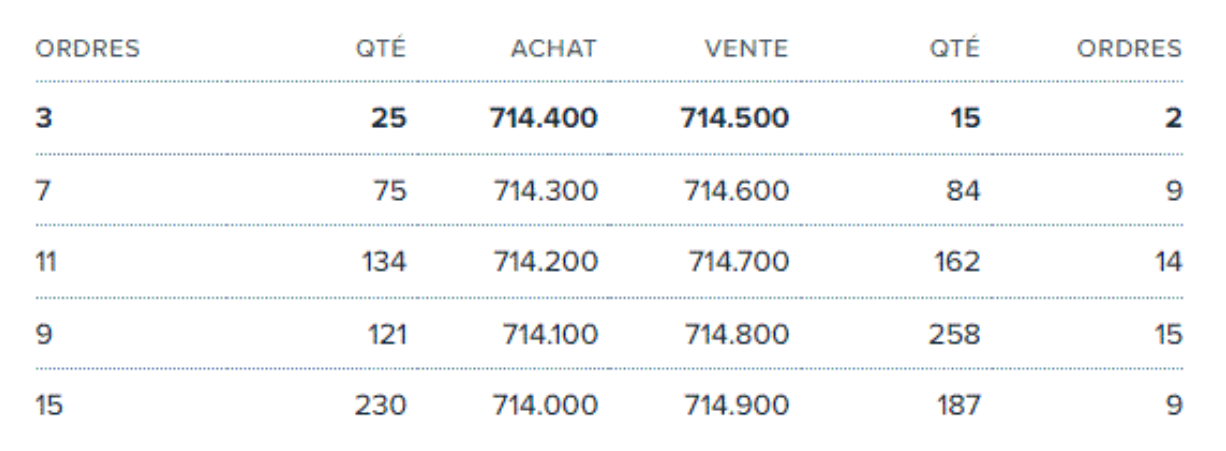

Justement, observons le carnet quelques minutes plus tard. Les cours ont varié mais nous trouvons toujours les mêmes ordres de grandeurs sur la structure « liquidité / profondeur » de marché, avec plus de 500 kilo-euros à la vente du côté des offreurs et plus de 400 kilo-euros à l’achat du côté des demandeurs.

Dorénavant, notre précédent achat vers 710 euros peut être revendu au-dessus de 714 euros sans difficulté, instantanément pour une ligne de quelques centaines de milliers d’euros, et en quelques minutes pour une ligne en millions.

Exemple d’une action non liquide : Exacompta

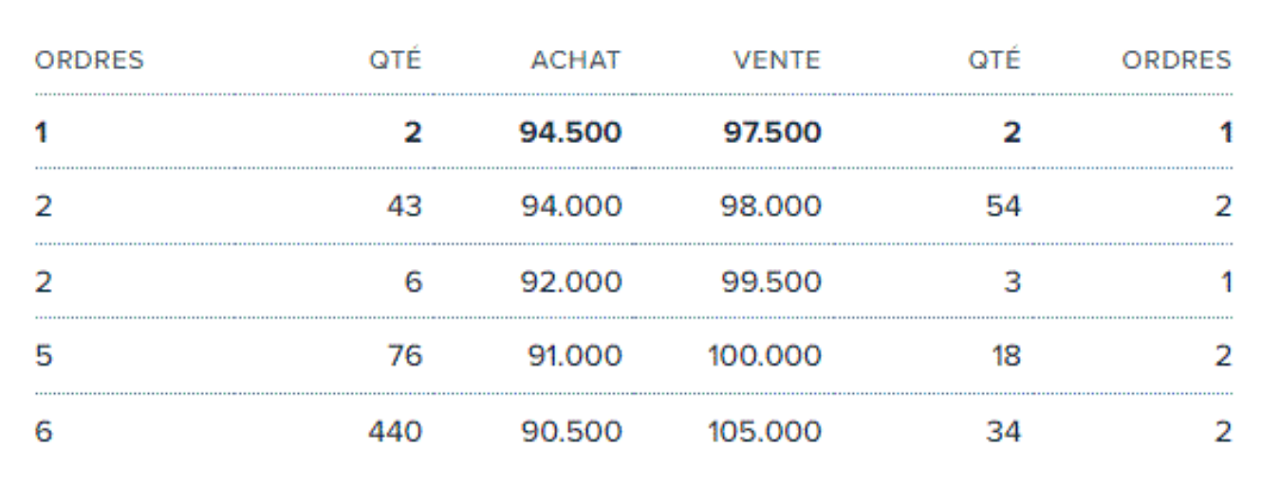

À l’opposé, un titre comme Exacompta par exemple, n’offre au même moment que très peu de liquidité tant le nombre de titres au carnet est réduit à peau de chagrin.

La première proposition à la vente concerne deux titres à 97,50 €, soit seulement 195 euros. Et sur une profondeur de 5 la liquidité totale représente à peine plus de 10 kilo-euros, 11 155,50 euros exactement. De plus, le pas de cotation sur cette valeur à faible liquidité est de 50 centimes, ce qui représente 0,50 / 94 = 0,5 % pour chaque tranche de profondeur sur Exacompta, là où il n’était que de 0,10 / 710 = 0,1 % sur LVMH. Dit autrement la granularité de descente dans les profondeurs du carnet nous impacte a minima cinq fois plus sur Exacompta que sur LVMH. Et si nous reprenions les ordres de grandeurs de liquidité entre ces deux valeurs, 300 kilo-euros offerts d’un côté et 10 kilo-euros de l’autre, alors nous constatons un rapport de 1 à 30.

De plus, des gaps au carnet étirent davantage la profondeur, par exemple entre la deuxième et la troisième ligne la demande à l’achat passe directement de 94 à 92 soit l’équivalent de 4 pas de cotation, idem entre la troisième et quatrième ligne où il existe un saut de 2 pas de cotations.

Ainsi, en prenant en compte tous ces éléments de verticalité dans un rapide calcul d’impact nous trouvons alors qu’il est ( ( 4 / 94 ) / ( 0,40 / 710 ) ) x 30 = 2 266 fois plus désavantageux de travailler une grosse ligne sur cette seconde valeur peu liquide, plutôt que sur la première très liquide. Autant dire qu’en pratique, réussir à passer un ordre d’un million sur Exacompta sans faire décaler les cours relève de l’exploit. Ce sera du moins un immense défi de patience. Il faudra plusieurs jours, voire plusieurs semaines, car sur Exacompta, après une heure d’attente le carnet est resté strictement identique, ce qui signifie qu’aucun échange n’a eu lieu mais également qu’aucun participant n’est venu s’ajouter, ou ne s’est retiré. En clair, très peu de participants sont potentiellement intéressés, c’est le signe d’un assèchement extrême de liquidité indiquant qu’il sera tout aussi ardu de travailler le carnet horizontalement avec le temps qui passe.

Un autre signe caractéristique d’un carnet déshydraté se révèle au fort écart de Spread entre la meilleure demande et la meilleure offre, ici 97,50 – 94,50 = 3 euros, ce qui représente plus de 3 % de frais indirects sur le moindre aller-retour. À l’inverse, nous avions sur LVMH un Spread serré de 710,50 – 710,40 = 10 centimes, soit 0,01 %, insignifiant une fois de plus.

La liquidité sur les autres marchés

Adapter opérationnellement son trading en fonction de la liquidité est donc un point essentiel pour limiter les impacts. Certains marchés sont plus liquides que d’autres. Par exemple, le Forex est le marché le plus liquide accessible directement aux particuliers. Ainsi, intervenir sur les devises, notamment aux horaires de La City sur les paires majeures, ne pose aucun problème pour les particuliers.

Parfois, dans certaines poches nativement moins liquides il reste encore possible d’intervenir via des contreparties qui sont spécialisées dans la garantie d’un certain niveau de liquidité, c’est le rôle des Market Makers. Il est également possible de ne pas investir en direct dans l’actif mais via des produits dérivés. Dans d’autres cas, notamment sur les Commodities, il reste parfois plus avantageux sur le plan de la liquidité d’intervenir sur un produit dérivé, typiquement les Futures, plutôt qu’au comptant.

Les professionnels, pour qui la liquidité reste une préoccupation de chaque instant, ont accès à des places alternatives permettant des transactions de gros, les MTF pour Multilateral Trading Facility, appelées parfois Dark Pools pour les places de gré-à-gré. Ces places permettent des échanges à fort volume tout en réduisant l’impact induit du décalage de prix, et ce grâce à la transparence des échanges couplée à la discrétion des intervenants. Couple que l’on retrouve également sur les blockchains des Cryptos, permettant à chacun la lecture en toute transparence d’un registre des échanges, mais couplé à un parfait anonymat des intervenants.

En Bourse, la liquidité est donc une des caractéristiques essentielles qui contribue à l’efficience des marchés. À un niveau élevé, elle reste un avantage pour les intervenants. Et c’est pourquoi les nouveaux entrants recherchent de prime abord, mais souvent sans le savoir explicitement, les actifs les plus liquides.

Finalement, une faible liquidité agit comme un répulsif alors qu’une liquidité élevée attire, la liquidité ayant ainsi tendance à se nourrir d’elle-même à l’image d’un cercle vertueux incessant.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.